アクセス有難うございます。どうぞ、ごゆっくりしていってください( ^^)_旦~~

ブロガーとして開業して早2か月経ちました。

2024年2月、初めてのブロガーとしての確定申告を控えています。

ブロガーの経費はどこまで認められるか。開業前準備の費用は経費になるのか。

疑問がいっぱいなので、調べてまとめてみます!(^^)!

ブロガーの経費はどこまでオッケー?

一般的に認められるブロガーの経費

事業にかかる合理的な費用であれば認められます。具体的な経費としては、以下のようなものがあります。

- パソコンやスマートフォンの購入費用

- インターネット接続費用

- サーバー代・ドメイン代

- カメラや撮影機材の購入費用

- ブログのデザインや制作費用

- 広告宣伝費用

- 接待費用

- お土産・お菓子代

- セミナー・講習会費用

グレーなブロガーの経費

事業とは関係のない費用を経費計上すると、税務調査で指摘を受け、

ペナルティを課せられるケースもあるため注意が必要です。

- 食事代(食レポ記事のための)

→ 経費計上する場合、領収書とあわせて当該記事を保存しましょう。 - 旅行代(旅行記事のための)

→ プライベートな旅行も兼ねていた場合は、家事按分をしましょう。 - 打ち合わせや作業用の衣装代

→プライベートでも使用するものは、家事按分をしましょう。 - レビュー記事作成のための商品購入

→ プライベートでも使用するものは、家事按分をしましょう。

また、経費計上する場合、領収書とあわせて当該記事を保存しましょう。 - ゲーム代(ゲームレビュー記事のための)

→ 経費計上する場合、領収書とあわせて当該記事を保存しましょう。

ブロガーの家賃や電気代、通信費用などはどうなる?

ブロガーが自宅で作業している場合、家賃や電気代、通信費用など「家事関連費」の一部も事業に関連する経費として申告することができます。

これらの費用は、ブログの執筆や編集に必要な費用として、事業に関連する経費として認められます。

- 家賃や光熱費

- 通信費

- 交通費

- 消耗品費

- 家具や家電の購入費

- 交際費

ただし、事業とプライベートの両方に使用している費用については、

事業に使用した割合を合理的な方法で計算して、その割合に応じた費用を経費として計上する必要があります。

この際の計算方法を家事按分といいます。

家事按分の方法と具体例

- 面積按分

面積按分は、ブログの作業スペースの面積を、自宅全体の面積で割って、

その割合を事業に使用した割合とします。

→例:30㎡の自宅に対して10㎡を事務所として使用しているなら按分率は1/3となり、

月の家賃が9万円であれば1/3(3万円)が事業に使っている地代家賃となります。 - 数量按分

数量按分は、ブログの作業に使用した電気や水道などの使用量を、自宅全体の使用量で割って、その割合を事業に使用した割合とします。

→例:1ヶ月の走行距離が1,000kmで、事業で使用した走行距離が800kmの場合、

事業に使用した割合は800/1,000=80%となります。

したがって営業用と自家用を兼ねて新車を500万円で購入した場合、

80%(400万円)を事業用の減価償却資産として計上します。 - 時間按分

時間按分は、ブログの作業に使用した時間を、自宅で過ごした時間で割って、その割合を事業に使用した割合とします。

→例:仕事で1日あたりインターネット回線を4時間使い、

プライベートでインターネット回線を1日あたり1時間使うなら、

事業に使用した割合は4/5=80%となります。

したがって、通信費が月額10,000円の場合、80%(8,000円)を事業用の経費として計上します。

家事按分できないもの

事業の遂行上必要性が認められない以下のようなものは、家事按分による経費計上は認められません。

- 持ち家の住宅ローンの元本

- 業務上の必要性に基づくと客観的に認められない諸会費、旅費

- 生計を一にする配偶者や親族に支払う地代家賃、レンタル費用

- 家族のみが従業員の場合の慰安旅行(一般の家族旅行と変わらず事業に関連性がない)

- 従業員が家族の場合の慶弔費(業務遂行上必要であることが明らかにできない)

ブロガーが確定申告する際の注意点

副業ブロガーの場合

確定申告の対象となるかどうか

本業以外の年間の副業所得が20万円を超えると、確定申告の対象となります。

年間の副業所得には、ブログ以外の収入も含みます。

なお、副業所得が20万円以下であれば、確定申告は不要ですが、住民税の申告は必要です。

※住民税の申告は、各市区町村の役所で手続きを行います。

※住民税の申告を忘れると、住民税額に加えて延滞税(最大で年14.6%の延滞税率)が科せられるおそれがあります。申告忘れに注意しましょう。

経費を正確に計上する

副業ブロガーも本業ブロガーも、経費として認められるものは同じです。

大きく分けて「事業に直接関係するもの」と「事業に間接関係するもの」の2つです。

- 「事業に直接関係するもの」

パソコンやカメラなどの機材費、通信費、交通費、出張費、セミナーや講座の受講費、書籍や雑誌の購入費など - 「事業に間接関係するもの」

事務所の家賃や光熱費、ローンやリース料、保険料、雑費など

経費を計上する際には、領収書やレシートなどの証拠書類を必ず保管しておきましょう。

会社に副業がバレたくない時には

副業が絶対にバレない方法はありませんが、バレる可能性が低くなる方法をまとめます。

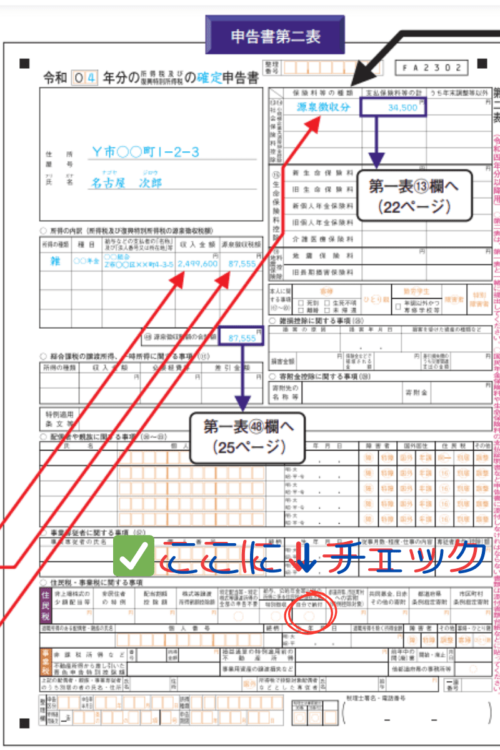

①確定申告で住民税を普通徴収にする

普通徴収にするには、

確定申告書の申告書第二表「住民税・事業税に関する事項」の〇「自分で納付」に○をつけます。

②住民税の申告は必ず行う

住民税の申告を忘れると、

住民税額に加えて追徴課税と延滞税(最大で年14.6%の延滞税率)が科せられるおそれがあります。

また、それらを支払ったとしても、

住民税が前年度に比べて上がるので、会社に副業と脱税がバレる恐れがあります。

本業ブロガーの場合

確定申告の対象となるかどうか

本業ブロガーの年間事業所得が48万円を超えると、確定申告の対象となります。

年間事業所得48万円以下であれば、確定申告は不要ですが、住民税の申告は必要です。

事業所得と給与所得の区分

本業ブロガーの場合、ブログの収入は事業所得となります。

しかし、ブログの収入と給与所得を併せて48万円を超えると、

給与所得と事業所得の区分をする必要があります。

経費を正確に計上する

副業ブロガーも本業ブロガーも、経費として認められるものは同じです。

大きく分けて「事業に直接関係するもの」と「事業に間接関係するもの」の2つです。

- 「事業に直接関係するもの」

パソコンやカメラなどの機材費、通信費、交通費、出張費、セミナーや講座の受講費、書籍や雑誌の購入費など - 「事業に間接関係するもの」

事務所の家賃や光熱費、ローンやリース料、保険料、雑費など

経費を計上する際には、領収書やレシートなどの証拠書類を必ず保管しておきましょう。

青色申告を適用するかどうか

本業ブロガーの場合、青色申告を適用すると、白色申告よりも多くの経費を計上できるため、節税効果があります。また、青色申告特別控除(最大65万円)を受けることもできます。

開業前準備の費用は経費になる?

開業前準備の費用は、開業届の提出日または会社登記をする前日までにかかった費用であれば、

開業費として経費に計上することができます。以下のようなものです。

- ブログのドメイン登録費用

- サーバー利用費用

- ブログのテンプレートやプラグインの購入費用

- 開業前に受けた教育研修の費用

- 事業の概要を記した計画書の作成費

- 市場調査費

- 商標登録や特許出願の費用

- 事務所の物件探しや内装工事費

- 開業セミナーや講座の受講費

一般的には、開業日から半年程度遡った費用を計上できます。

1年以上遡ると、税務署から計上を否認される可能性がありますのでご注意ください。

わからなければ、専門家に相談

確定申告に関する相談先

「税務職員ふたば」こと、国税庁のチャットボット「ふたば」に相談

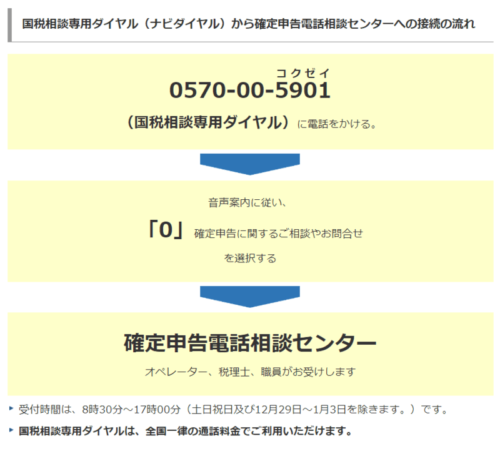

国税相談専用ダイヤルで無料相談

経理の外注

オンラインで経理を外注して、事業に専念するのも1つの方法です。

まとめ 「重要なのは、税務調査で説明できること!」

ブロガーの確定申告には多くの注意点がありますが、

適切な準備と正確な情報の提出を行えば、スムーズな手続きが可能です。

とはいえ、経費計上する割合の根拠が不明確であったり、常識の範囲を超えていたりすると、

税務調査で指摘を受ける可能性もあるため注意しましょう。

そのために、根拠となる証拠のための領収書や明細などはしっかり保管して、

家事按分も合理的な割合で計算するようにしましょう(^^♪

お時間あれば、こちらの関連記事もご覧ください m(__)m

領収書がなくても経費精算できる!対処法を解説【領収書の再発行は可能?】

この記事の設定「キーワード:ブロガー 確定申告 経費 雑所得 本業 ペルソナ:41歳女性専業主婦。副業でブログを始めた。収益が1年で25万円だった。扶養内だが、確定申告しなければならないものかどうか調べている。」

コメント